اسناد تجاری (چک ، سفته برات )

اسناد تجاری به معنای عام به تمامی اسنادی که مابین بازرگانان در روابط تجاری مورد استفاده قرار می گیرد اطلاق می شود که علاوه بر برات ، سفته و چک ، اسنادی نظیر: قبض انبار ، اسناد در وجه حامل ، بارنامه های حمل و نقل ، اوراق بهادار ، اوراق قرضه ، اوراق سهام و … را شامل می شود. لیکن اسناد تجاری به معنای خاص تنها شامل: برات ، سفته و چک می شوند. ویژگی مشترکی که این موارد را از دیگر اسناد تجاری متمایز می کند این است که:

این اسناد هم معرف وجه و طلب بوده و هم قابل ظهر نویسی و انتقال می باشند ، در صورتی که دیگر اسناد تجاری هیچگاه این دو خصوصیت را با هم ندارند یعنی چنانچه قابل انتقال باشند مثل ورقه سهام دیگر معرف وجه و طلب نیستند و اگر معرف وجه و طلب باشند مثل بارنامه دیگر قابل انتقال نیستند.

صادر کنندگان اسناد تجاری نوعی تعهد برای خود ایجاد می نمایند و در واقع به عنوان بدهکاران شناخته میشوند و اسناد تجاری صادر شده از طرف انها اعم از اینکه چک ، سفته یا برات باشد اسناد پرداختنی شناخته شده و در طبقه و گروه بدهی ها قرار می گیرد و کسانی که این اسناد تجاری را دریافت می کنند به عنوان طلبکار شناخته شده که اسناد تجاری دریافتنی انها را به عنوان اسناد دریافتنی تعریف می کنیم و در طبقه دارایی ها قرار می دهیم .

چک

تعریف چک در ماده ۳۱۰ قانون تجارت آمده است که مقرر می دارد: «چک نوشته ای است که به سبب آن صادر کننده وجوهی را که نزد محال علیه دارد کلا یا بعضا مسترد یا به دیگری واگذار می نماید.

از ظاهر ماده چنین بر می آید که محال علیه چک می تواند هر شخص حقیقی یا حقوقی باشد اما باید از این ظهور دست شست چرا که طبق ماده ۲ قانون صدور چک ، چک سندی است که بر عهده بانک صادر شده باشد و محال علیه آن بانک باشد.

پس اسناد صادر شده از سوی دیگر موسسات مالی ولو که در مقام پرداخت باشند چک نبوده و نوعی حواله محسوب می شود و بدین خاطر از مزایای قانون تجارت در خصوص اسناد تجاری بی بهره اند.

طبق ماده ۳۱۱قانون تجارت: در چک باید محل و تاریخ صدور قید شود و به امضای صادر کننده برسد. پرداخت وجه چک نباید وعده داشته باشد چک ممکن است در وجه شخص معین یا در وجه حامل صادر شود.

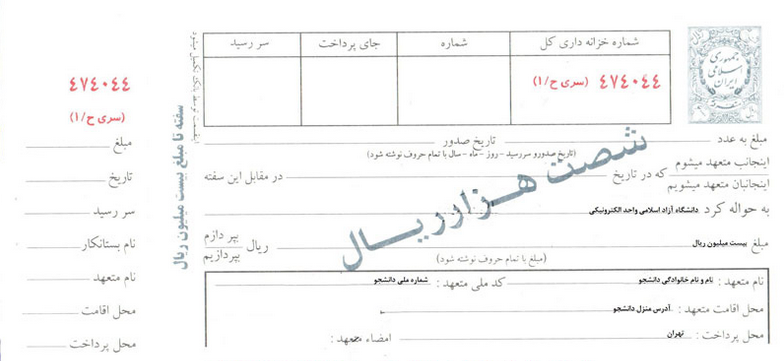

سفته

سندی است که به سبب آن صادر کننده متعهد می شود مبلغ معین را در وعده معین یا عندالمطالبه در وجه گیرنده آن یا به حواله کرد او پرداخت کند (ماده ۳۰۷ قانون تجارت). همچنین سفته برای اینکه به عنوان یک سند تجاری مورد پذیرش قرار گیرد و از مزایای قانون تجارت برای اسناد تجاری بهره مند شود باید دارای مهر یا امضای صادر کننده ، تاریخ صدور ، تاریخ پرداخت ، مبلغ معین و گیرنده وجه باشد. در نتیجه می توان گفت اصولا سفته نیز از لحاظ شکلی و ماهوی مشابه برات است.

امروزه سفته از اسناد تجاری رایج در ایران محسوب می شود و بسیاری از مردم آگاه نیستند که سفته دارای اثر حقوقی الزام آور و نیز به خاطر اوصاف تجریدی آن باید در صدورش دقت زیادی کرد.

در صدور سفته موارد زیر را باید رعایت کرد

در زمان صدور این سند تجاری مبلغ آن باید به طور دقیق مشخص باشد یعنی مبلغی که باید تادییه یا پرداخت شود با ذکر تمام حروف و به شرح نوشته شود .

نام گیرنده و مشخصات دقیق آن اعم از اینکه حقیقی باشد یا حقوقی به صورت کامل نوشته شود .

هر سفته دارای یک تاریخ پرداخت یا سررسید است و این تاریخ باید در آن مشخص باشد و سند تجاری بدون تاریخ می تواند برای کسی که آن را امضا کرده است خطرناک بوده و مسئولیت قانونی ایجاد نماید .

آنچه که مسلم است اینکه سفته را می توان در وجه حامل یا عندالمطالبه یعنی هر کسی در هر زمانی می تواند برای وصول وجه آن به متعهد مراجعه نماید ، صادر نمود .در واقع صادر کننده این سند یا متعهد پرداخت وجهی را به اینده موکول می کند و نام شخص طلبکاری که سفته به نام او صادر شده است ( ذینفع ) را روی آن می نویسد .

تعیین سررسید سفته چگونه و با چه شرایطی است ؟

تعهد پرداخت عندالمطالبه

در این حالت صادر کننده این سند تعهد می نماید که وجه آن را به محض مراجعه ذینفع یا رویت دارنده سفته پرداخت نماید که در این حالت سررسید آن به اراده دارنده آن بستگی خواهد داشت و هر تاریخی که او بخواهد باید اجرا و پرداخت گردد .

تعهد پرداخت وجه سفته در تاریخ معین

همانطور که از نامش پیداست این مورد دارای تاریخ مشخص برای پرداخت است و برای همین تاریخ تاریخ سررسید با عدد و حروف در متن آن نوشته میشود و باید به صورت خوانا و درست باشد و طبق همان تاریخ هم باید پرداخت گردد .

تعهد پرداخت وجه سفته پس از مدت زمانی معین

گاهی اوقات سررسید سفته را پس از گذشت مدت معین مثلا چند ماه یا چند روز اعلام می کنند. در این حالت تاریخ پرداخت آن به صورت محاسباتی مشخص خواهد شد .

برات

قانون تجارت در ماده ۲۲۳ شرایط شکلی مورد نیاز از جمله امضا یا مهر صادر کننده ، تعیین مبلغ برات ، گیرنده آن ، تاریخ برات و … را بیان کرده اما آن را تعریف نکرده است. برات سندی است که به سبب آن شخص (صادر کننده) به دیگری (محال علیه) دستور پرداخت مبلغی معین را در سررسید معین یا عندالمطالبه به شخص ثالث یا به حواله کرد او پرداخت کند.

با توجه به این که یکی از معضلات تجار در گذشته جابجایی پول بوده که همراه با خطرات زیادی بوده است استفاده از برات بسیار رایج بوده ، امروزه تجار با مراجعه به سیستم بانکی و بانکداری الکترونیکی نیازهای خود را بر طرف می کنند اما با این وجود از برات به عنوان یک وسیله مناسب برای کسب اعتبار استفاده می شود.

برای کاربرد برات در معاملات تجاری در مرحله اول باید اقدام به صدور برات توسط صادر کننده آن نمود. سپس برات گیر اقدام به قبول برات می کند. قبول و صدور این سند، هر دو می تواند با مهر و امضای اشخاص صادر کننده و گیرنده بر روی آن همراه باشد. در واقع شخص گیرنده، تعهدات کلی در زمینه دریافت و پرداخت وجه سند تجاری را پذیرفته است.

برات دارای سه تاریخ است

تاریخ صدور

تاریخ قبول

تاریخ سررسید پرداخت وجه برات. یعنی آن زمانیکه وجه مقرر در برات توسط مدیون اصلی یعنی شخص ب باید پرداخت شود.

شروط اسناد براتی عبارتند از

اشخاص که شامل صادرکننده، قبول کننده و دارنده می باشد.

برات بایستی در بردارندهی وجه و مبلغ مقرر و مشخصی باشد اعم از ریال یا ارز.

مکان پرداخت وجه توسط قبول کننده باید مشخص باشد.

برات ممکن است در چند نسخه صادر شده باشد و باید در سند برات قید شود که اگر در چند نسخه صادر شده این، نسخهی چندم است؟

در صورتی که هر یک از شروط بالا محقق نشود، برات، کارکرد تجاری خود را از دست داده و به یک سند غیر تجاری تبدیل می شود. همچنین در این سند نیز مانند سایر اسناد تجاری، مبلغی تحت عنوان مالیات و حق تمبر اخذ می شود.